- 11-06-2013

- /

- La reforma fiscal que prepara el Gobierno: ¿Subida del IVA sin elevar los tipos?

LA REFORMA FISCAL QUE PREPARA EL GOBIERNO/ El Ejecutivo pierde miles de millones de euros en ingresos públicos porque tiene más productos que otros países gravados con tipos reducidos y superreducidos.

El Gobierno prepara una reforma del sistema fiscal “completa e integral” que volverá a tocar el Impuesto del Valor Añadido. Dos años después de que el PP defendiera durante la campaña electoral que el IVA no se subiría para no perjudicar el crecimiento, y casi un año después de que se anunciara una subida general de este impuesto para sanear las cuentas públicas y evitar el rescate, la Comisión Europea ha vuelto a pedir al Ejecutivo otra vuelta de tuerca más en este impuesto indirecto, que según las autoridades comunitarias, puede tener todavía más potencial recaudatorio.

Con el ministro de Hacienda, Cristóbal Montoro, manteniendo un perfil más bajo en este asunto (su equipo está trabajando en una reforma completa de todo el sistema tributario para evitar el daño de nuevas alzas fiscales en la actividad), el titular de Industria, José Manuel Soria, fue el encargado de avisar ayer de que se “tocará” el IVA de algunos productos, aunque mantendrá en el 10% el tipo del turismo y la hostelería por su importancia estratégica en la economía española.

Recomendaciones

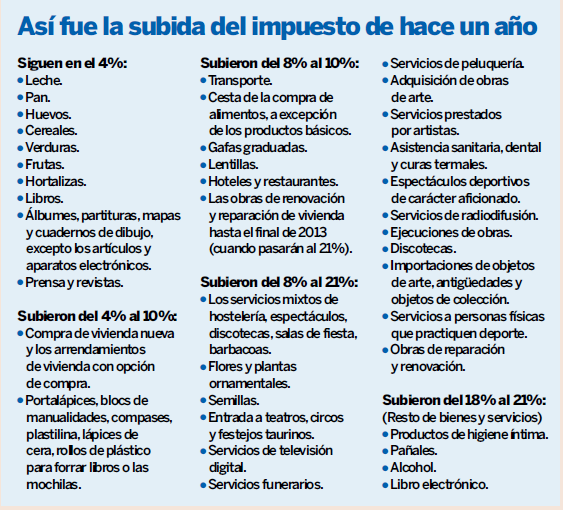

El Gobierno está insistiendo mucho en que lo que ha pedido Bruselas no es una subida del tipo general, reducido o superreducido, sino que lo que ha recomendado a España es que “algunos de los productos que hoy tributan al tipo superreducido del IVA (4%) pasen al reducido, del 10%”, según Soria. El problema es que, como ha avisado el ministro de Economía alemán, Wolfang Shaüble, las “recomendaciones” de la UE a los países con el protocolo de déficit excesivo son “obligaciones”.

Y además, se obvia que una reasignación del IVA con el que se pagan determinados productos también es, en el fondo, una subida del impuesto.

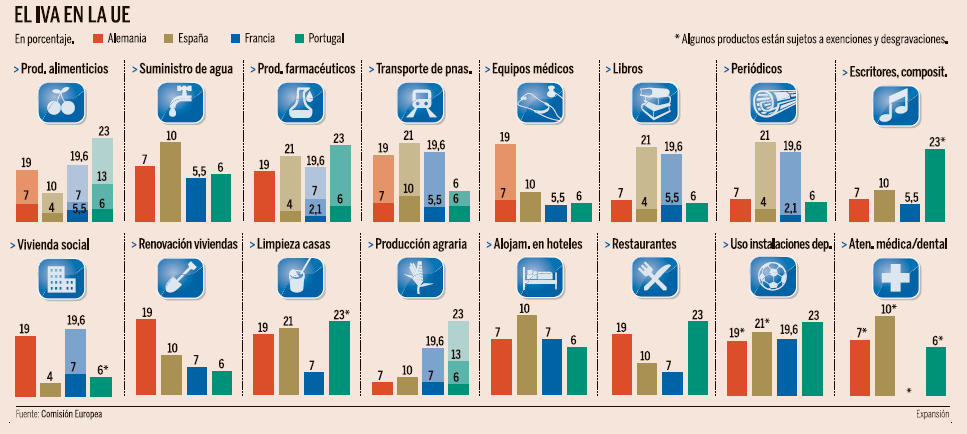

Según los expertos consultados, el Gobierno tiene margen para subir el IVA de determinados productos y equiparar el gravamen indirecto de algunos bienes y servicios a los que existen en otros países de la Unión Europea. De hecho, sólo hay cinco países en la UE con tipos superreducidos (en España, del 4%).

En realidad, la directiva del IVA sólo contempla por norma general que algunos productos estén gravados al tipo reducido (del 10% en España) por lo que los tipos más bajos son una excepción y no la regla general. En España se benefician de un IVA de tan sólo el 4% productos farmaceúticos, los libros, los periódicos, algunos productos de alimentación y varios servicios sociales. Al tipo reducido se encuentra el agua mineral, la limonada y los zumos de fruta, las gafas graduadas, las lentillas y las obras de reparación de la vivienda habitual en 2013, que se gravan al 10% mientras que en otros países el IVA que soportan estos productos (supuestamente en un mercado único) llegan hasta el 27%.

Eduardo Verdún, socio de fiscal de Ernst & Young Abogados, destaca que para evaluar la reforma del IVA que podría lanzar el Gobierno hay que tener en cuenta de antemano dos cuestiones. En primer lugar, que en determinados sectores, como el sanitario, el Ejecutivo está obligado a subir los tipos para cumplir con la directiva europea, que acota muy claramente qué bienes pueden verse beneficiados de los tipos más bajos de este impuesto indirecto.

Sin embargo, también es cierto que el Gobierno tiene en su mano subir algunos productos que se gravan menos por cuestiones estratégicas y de fomento de la actividad empresarial de un sector concreto.

Por ejemplo, aunque en otros países el IVA de los restaurantes y de los hoteles está al tipo general, en España se encuentran en el reducido por su elevado impacto en el sector turístico.

La nueva ponderación de los productos que se pagan al IVA superreducido, reducido y general podría afectar básicamente a cuatro grandes áreas: el sector de la vivienda, el del turismo, el de discapacitados y el de la alimentación.

Sin embargo, dentro de estas áreas hay muchos intereses creados. Aunque en teoría el alza del IVA se traslada íntegramente al consumidor, en la práctica y en medio de la fuerte crisis de caída del consumo que un producto suba del 4% al 21% –por ejemplo, como pasó en el cine y el teatro– provoca que los empresarios pierdan todo el margen de beneficios.

Pero la otra cara de la moneda es que, según un informe de Fedea, los tipos reducidos, superreducidos y las exenciones del IVA equivalen al 64% de la recaudación de este impuesto indirecto. Bruselas está pidiendo una reclasificación de productos para que el sistema sea más eficaz. En 2012, Hacienda ingresó 50.464 millones de euros por el IVA, pero las exenciones y reducciones se elevaron a 32.501 millones.

Es decir, que sin tocar el tipo general es posible recaudar miles de millones para reducir los números rojos.

De hecho, un reajuste de los productos clasificados en el tipo superreducido y reducido podría incluso permitir bajar el tipo general para estimular el consumo y no intensificar la recesión. Aunque lo más seguro es que se eleve el IVA de determinados productos para ganar recaudación pero que se mantengan los tipos actuales. Con un déficit presupuestario del 7% (superior al 10% si se tienen en cuenta las ayudas a la banca) es irreal plantearse dar marcha atrás en un alza fiscal.

Así, no sólo el fraude fiscal explica que España sea de los países que menos IVA recauda de la eurozona en porcentaje de su PIB a pesar de que los tipos ya no son tan bajos como al comienzo de la crisis.

España tenía el tipo general en el 16% antes de que estallara la tormenta de la deuda y ahora ha pasado al 21%. A pesar de este importante ascenso, los ingresos que se obtienen de este impuesto no han crecido al mismo ritmo. El sindicato de técnicos de Hacienda (Gestha) denunció ayer el escaso rendimiento de este impuesto, ya que de cada cien euros que se gastan en España, el Gobierno tan sólo logra recaudar 9,7 de media, frente a los 12,3 que se obtienen en el conjunto de la UE.

Además de la evasión fiscal, esto se explicaría por la propia estructura del IVA.